À une époque où l’industrie du jeu vidéo connaît des mouvements de consolidation spectaculaires, les marchés financiers s’animent dès qu’une rumeur de rachat circule. Dernier exemple en date, Ubisoft, qui après des mois compliqués a vu le cours de son action bondir de plus de 20 % en seulement deux jours. Après le projet d’acquisition surprise d’Activision Blizzard King par Microsoft pour 68,7 milliards de dollars, plus rien ne semble à même d’étonner les observateurs, surtout dans un monde où Square Enix peut revendre ses actifs occidentaux à Embracer Group pour seulement 300 millions de dollars. Pourtant, l'absorption de l’éditeur français par une autre entité, en discussion d’après Bloomberg, Kotaku et Seeking Alpha, serait remplie de défis. Nous revenons sur les questions soulevées par ces bruits de couloir insistants.

Sommaire

- Qu’est-ce qu’un fonds d’investissement ?

- Pourquoi des fonds d’investissement s’intéresseraient à Ubisoft ?

- Comment un fonds d’investissement procéderait pour récupérer Ubisoft ?

- Quel serait son rôle en cas de rachat ?

- Quels seraient les avantages pour Ubisoft ?

- Que se passera-t-il si un géant tel que Microsoft, Sony, ou Tencent souhaite acquérir directement Ubisoft ?

- Quels seraient les risques pour Ubisoft si la société se faisait racheter ?

Qu’est-ce qu’un fonds d’investissement ?

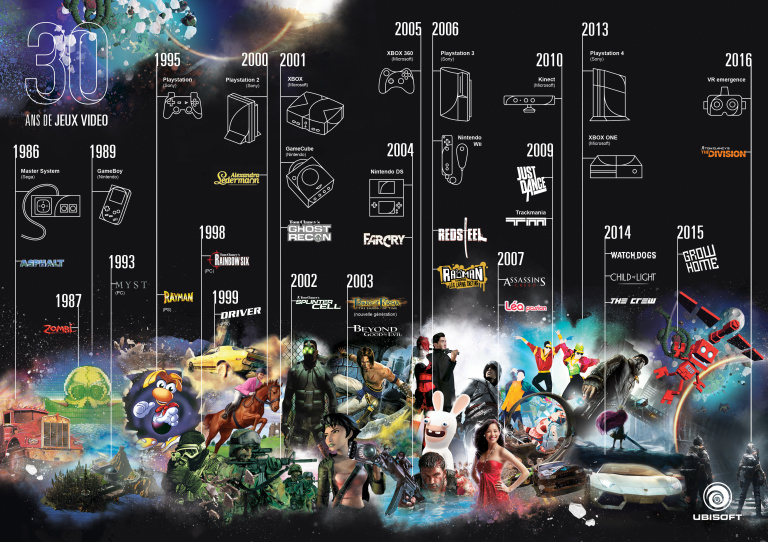

Vous avez sûrement lu dans tous les articles évoquant la rumeur de rachat d’Ubisoft que des fonds d’investissement seraient tentés par l’idée de mettre le grappin sur la compagnie ayant engendré les Lapins Crétins. Peut-être n’êtes-vous pas familier avec ce que cela signifie. Un fonds d’investissement est une société dont le but est d’investir de l’argent dans une autre société pour la revendre plus cher. La plupart du temps, il ne s’agit pas de son argent, mais celui de souscripteurs, à savoir des entités qui prêtent de l’argent en échange d’un rendement. “Derrière les fonds d’investissement, il peut y avoir des compagnies d’assurances, des banques, mais aussi des fonds de pension qui placent la retraite des épargnants” précise Antoine C, spécialiste des Fusions & Acquisitions au sein d'une banque française. “Quand il investit dans une société, un fonds d’investissement dit classique espère réaliser un rendement d’au moins 20 % par an pendant 5 ans, ce qui correspond à peu près au doublement de sa mise de départ” ajoute-t-il. Dans ce type d’opérations, le fonds d’investissement a pour but de récupérer la totalité ou une majorité des actions d’une entreprise puis de revendre cette dernière au bout d’un certain temps (généralement cinq ans). Plus le prix de revente est élevé, plus grande est sa plus-value : il peut ainsi maximiser son gain et satisfaire ses souscripteurs qui lui feront confiance pour les prochains investissements.

Pourquoi des fonds d’investissement s’intéresseraient à Ubisoft ?

Lors de la publication des derniers résultats trimestriels (T3 2021-22) de l’entreprise qu’il a cofondée et dont il est le PDG, Yves Guillemot déclarait qu’Ubisoft avait toutes les cartes en main pour rester une entreprise indépendante, mais que les propositions de rachat jugées sérieuses seraient scrupuleusement examinées. Certains analystes y avaient vu une simple boutade, d’autres percevaient un appel du pied considérable. Si le célèbre dicton stipule qu’il n’y a jamais de fumée sans feu, Bloomberg et Kotaku ont révélé qu’il y aurait bien des braises dans cette histoire de revente. D’après leurs sources, plusieurs fonds d'investissement, parmi lesquels les géants américains Blackstone et KKR, s'intéresseraient de près à l'éditeur français et analyseraient la possibilité de procéder à un rachat. Il y a en ce moment beaucoup d’opérations sur le marché, et la cession des actifs occidentaux de Square Enix à Embracer Group en est un bon exemple : pour beaucoup de géants historiques, l’heure est à la vente. Le mercredi 4 mai 2022, l'action du mastodonte français bondissait en fin d'après-midi suite à une nouvelle rumeur de rachat venant de Seeking Alpha. Le site assurait que la famille Guillemot envisagerait bien de s'associer à une société de capital-investissement (ou fonds d'investissement).

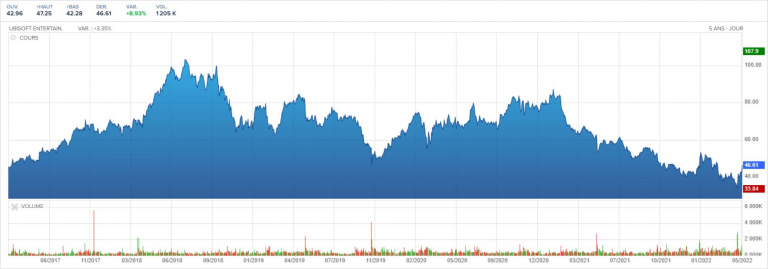

Il y a trois ans, le cours d’Ubisoft dépassait les 80 euros. Aujourd’hui, l’action de l’éditeur français s’échange autour des 40 euros à la Bourse de Paris, soit une baisse de 50 %. Par rapport aux autres gros acteurs du marché, comme Electronic Arts, Ubisoft est sous-évalué. Le contexte est donc intéressant pour les investisseurs potentiels. Avec une capitalisation boursière divisée par deux en l’espace de quelques années, le groupe dirigé par Yves Guillemot attire forcément les convoitises à une période où l’industrie se consolide, et où les acquisitions allant de quelques centaines de millions à plusieurs dizaines de milliards de dollars font les gros titres. Le but du fonds est d’acquérir une compagnie dont les perspectives de croissance du chiffre d’affaires et de la rentabilité sont jugées intéressantes pour assurer une belle plus-value à la revente. Comme l’explique Antoine C : "Ubisoft est à mon avis une cible très intéressante car elle coche beaucoup de cases pour les fonds d’investissement avec un marché porteur, un prix attractif au regard du cours de bourse actuel, une rentabilité plus faible que les géants du secteur, et donc de réelles perspectives d’amélioration, et surtout une sortie potentiellement juteuse avec une revente à un géant du secteur comme Microsoft, Sony... ou à un nouveau fonds d’investissement qui repartira pour 5 ans".

Comment un fonds d’investissement procéderait pour récupérer Ubisoft ?

La société Ubisoft étant cotée en bourse, il faudrait que le fonds d’investissement récupère la quasi-intégralité du capital en rachetant les actions disponibles sur le marché après des actuels actionnaires de la compagnie. Cela prendrait donc la forme d’une OPA où, en accord avec le conseil d’administration d’Ubisoft, les actionnaires minoritaires seraient invités à revendre leurs actions à un prix largement au-dessus du cours actuel. “Une fois les 90 % atteints, ils opèrent un retrait de côte et l'actionnariat devient totalement privé” confirme Antoine C.

Quel serait son rôle en cas de rachat ?

Contrairement à des acheteurs classiques que sont les industriels tels que Microsoft, Sony, ou Amazon, les fonds d’investissement n’ont pas pour vocation de diriger les sociétés qu’ils rachètent. “Un groupe comme KKR a racheté le deuxième groupe de cliniques privées françaises Elsan. Aujourd’hui, ils sont dans les cliniques, demain dans le jeu vidéo, après-demain dans l’industrie. Ils ont une logique financière car ils veulent revendre ces boîtes dans un horizon de temps relativement court avec une plus-value” explique l’expert en fusions et acquisitions. Il continue : “le fonds d’investissement applique un pur raisonnement financier. Il a donc besoin du management pour la partie opérationnelle. Si le fonds a des doutes quant aux équipes dirigeantes, il n’investit pas. Ils ne vont pas exiger de remplacer toute l’équipe de management pour mettre des gens de Blackstone ou de KKR à la place, puisqu’ils ne sont pas des spécialistes du jeu vidéo”. Pour rappel, un fonds d’investissement comme Blackstone détient 200 entreprises opérant dans des domaines multiples.

En résumé, l’objectif du fonds d’investissement est de faire de l’argent. Pour y parvenir, le fonds utilise un montage LBO (Leverage Buy-out), qui est un système relativement courant permettant d’optimiser son investissement. Le principe est de mettre en place une holding d’acquisition, à savoir une société sans rôle opérationnel, détenue intégralement par le fonds d’investissement et qui n’a qu’une seule fonction, celle de posséder les titres de la société rachetée. C'est donc cette holding qui rachète la société opérationnelle avec à la fois de l’argent apporté par le fonds d’investissement (fonds propres) mais surtout avec de la dette que la holding souscrit, par exemple, auprès d’une banque (dette d’acquisition). L’astuce du mécanisme consiste dans le fait que la dette souscrite par la holding n’est pas remboursée par le fonds d’investissement mais par la société opérationnelle qu’elle détient.

Par son activité, la société rachetée réalise des profits dont la majeure partie est remontée chaque année à la holding sous forme de dividendes. De cette manière, la holding rembourse sa dette grâce à l'entreprise acquise. “Le fonds d’investissement, concrètement, rachète une boîte en mettant le plus de dette possible, parce que plus il met de dette, moins il a besoin de mettre d’apport pour acheter la société” résume Antoine C. Avant d’ajouter : “Si le fonds apporte 100 avec ses propres deniers mais qu’il revend 100 des années après, donc sans plus-value, il n'a pas créé de valeur. Avec ce mécanisme, il achète toujours 100. En revanche, il n’apporte plus 100 mais 30, le reste est une dette souscrite par la holding et payée par la société rachetée. Ainsi, si plus tard il revend 100 alors qu’il n’a apporté que 30, il est largement gagnant, alors même qu’il n’a pas réalisé de plus-value à la revente. La beauté du LBO, c’est que la création de valeur est mécanique".

Outre cet effet mécanique (appelé effet de levier dans le jargon des LBO), le fonds d’investissement dispose de deux autres leviers pour maximiser le prix de cession : faire grossir l’entreprise (augmenter le chiffre d’affaires), et maximiser sa rentabilité (réduire ses coûts). Si la société Ubisoft était acquise par Blackstone ou KKR, elle pourrait alors grossir rapidement, par exemple avec des acquisitions d'entreprises plus petites, consolidant ainsi la position de l’éditeur dans le monde. “Quand il y a des notions de rendement à long terme, cette stratégie n’est pas forcément la bonne. Il faut plutôt se demander quel est le bon axe de développement, sur quel créneau il faut aller, pour les 10, 20 années à venir. Une vision à long terme peut aller à l’encontre de profits immédiats, ce que ne souhaite pas le fonds” note le spécialiste en fusions et acquisitions. Concernant la rentabilité, la fonds aura à trouver rapidement des pistes d’amélioration pour faire en sorte que les marges d’Ubisoft atteignent celles des grands acteurs du secteur. Et cela peut passer par une réduction de la masse salariale qui représente pratiquement la moitié du chiffre d’affaires d’Ubisoft. En augmentant le chiffre d’affaires grâce à des acquisitions et en taillant dans les surcoûts à des fins d’optimisation, le fonds d’investissement peut espérer proposer dans cinq ans une entreprise qui fera saliver les futurs acheteurs. “Il s'agit d'une stratégie assez court-termiste. Mais c’est aussi une stratégie qui pourrait permettre à Ubisoft de passer un cap et devenir l’égal des leaders actuels en un temps record” conclut Antoine C.

Quels seraient les avantages pour Ubisoft ?

Pour Ubisoft, se faire racheter par un fonds d’investissement est l’assurance de croître vite tout en conservant, pendant un certain moment, son indépendance : l’équipe de management et les cadres dirigeants restent en place car le fonds compte sur eux, et le groupe n’est pas noyé dans un autre géant. Au niveau des décisions artistiques, la marque garde sa façon de faire. “Un fonds ne demandera jamais à Ubisoft de développer tel jeu” renchérit Antoine C. Ensuite, l’éditeur français se mettra soudainement à avoir des moyens financiers presque illimités. “Imaginons que demain, Ubisoft souhaite racheter une boîte à un milliard d’euros. Aujourd’hui, le cours de bourse a chuté, ce n’est pas simple d’avoir ce milliard sur la table. Demain, si vous êtes avec un fonds ambitieux, le milliard, vous pouvez l'avoir rapidement” indique Antoine C. Enfin, ces opérations d’OPA sont généralement intéressantes pour les actionnaires minoritaires actuels, car le prix proposé pour racheter les actions incluent généralement une prime substantielle par rapport au cours de bourse.

Que se passera-t-il si un géant tel que Microsoft, Sony, ou Tencent souhaite acquérir directement Ubisoft ?

Si des fonds intéressés se manifestent réellement mais que les offres proposées sont inférieures aux attentes, alors le groupe pourra aussi choisir de lancer un processus de cession concurrentiel en bonne et due forme. Ce dernier pourra impliquer les fonds en question mais également d’autres acteurs, dont des géants historiques de l’industrie vidéoludique. "Un processus concurrentiel est la seule garantie réelle de maximiser le prix de cession. Car comment être sûr que l’offre qu’un acheteur potentiel vous propose est la meilleure si ce dernier n’est pas en concurrence avec d’autres acheteurs ?" explique Antoine C. Si un tel processus est lancé, une banque d’affaires sera choisie par Ubisoft pour organiser la concurrence entre différents acheteurs potentiels et ainsi faire monter les enchères. Plus les prix montent, plus la banque d’affaires est rémunérée, puisqu’elle n’est payée qu’à la réalisation de la cession, et en fonction d'un pourcentage sur le prix final (généralement moins de 1 %).

Pour que l’acheteur ait envie d'acheter à un bon prix, il faut lui donner envie en lui dévoilant tout ce qu’il y a dans les tuyaux. "Ces processus sont généralement très confidentiels, mais on a déjà vu des fuites délibérément organisées pour faire augmenter les prix” prévient Antoine C. Ensuite commence une deuxième phase, celle où seuls les candidats les plus sérieux sont sélectionnés. Des audits complets de la société cédée sont réalisés afin d'éviter toute mauvaise surprise. À l'issue des audits, les acheteurs potentiels doivent soumettre une offre ferme au vendeur. La meilleure offre est alors choisie, puis traduite en termes juridiques au sein d'un protocole de cession signé par les deux parties. “Ces processus sont généralement lourds et très chronophages. Si Ubisoft reçoit une offre intéressante en amont, il est probable qu’ils s’épargnent la mise en place d’un tel processus” affirme l'expert en fusions et acquisitions.

Les péripéties engendrées par l’entrée de Vivendi au capital d’Ubisoft en octobre 2015 sont bien sûr dans toutes les mémoires quand nous évoquons l'éventuelle absorption du géant français par un autre groupe. Après tout, Electronic Arts avait bien lancé une OPA hostile contre Take-Two en 2008, qui s’est finalement soldée par un échec. Néanmoins, l’OPA hostile est rare dans le jeu vidéo, et elle ne semble plus faire partie des options mises en avant par la plupart des mastodontes d’aujourd’hui, géants qui font attention à leur image. Ceci étant dit, les articles d'où émanent les rumeurs estiment que les Guillemot voudraient se parer à toute attaque venant d’un autre acteur de l'industrie. Diverses techniques restent possibles pour se protéger d’une OPA, comme acquérir des studios afin d’augmenter sa taille et donc son prix de vente, ou de vendre certains actifs jugés stratégiques par l’acheteur vorace dans le but de le détourner de la société.

Quels seraient les risques pour Ubisoft si la société se faisait racheter ?

Avec ses 10 000 employés principalement répartis entre les États-Unis et la Grande-Bretagne, le groupe Activision Blizzard King, dont le projet de rachat par Microsoft vient d’être approuvé par les conseils d’administration des deux sociétés, était déjà considéré comme énorme. Même pour l’entreprise de Redmond qui compte approximativement 180 000 salariés. D’après les chiffres publiés par Ubisoft, le groupe français qui compte une cinquantaine de studios implantés dans une trentaine de pays aurait plus de 20 000 employés. Il y aura forcément des doublons, et donc des postes potentiellement supprimés permettant de réaliser des économies immédiates, surtout si c’est un fonds d’investissement qui récupère le groupe à la spirale. Le fait qu’il s’agisse d’une société française pourrait-il être un frein ? “Non, les géants américains investissent en France. Ce sont des rois de la finance, ils ont les meilleurs avocats du monde, ils connaissent les optimisations. Il n’y a rien qui puisse les effrayer car il n’est bien évidemment pas interdit de licencier en France. Tout est une histoire d’argent, ce qui est rarement un problème pour les fonds d’investissement” souligne le spécialiste en fusions et acquisitions.

En outre, Blackstone ou KKR n’apporteront pas de réelle vision stratégique à l’éditeur, et se serviront des profits de la société pour payer la dette. La prise de risques créative pourrait alors être contrainte par le besoin de profit. “Les fonds ne peuvent pas se permettre de prendre trop de risques car la société rachetée doit générer suffisamment de cash pour rembourser une dette souvent importante... et accessoirement assurer le rendement du fonds. Bien sûr, la société va continuer d’investir. Mais les investissements risqués ou dont les fruits ne pourront pas être récoltés rapidement seront proscrits” déclare Antoine C. Enfin, l’ultime point noir en cas d’acquisition par un fonds d'investissement viendrait de la possibilité pour Ubisoft de perdre définitivement son indépendance lors de la revente.

Au moment où nous écrivons ces lignes, Ubisoft dit ne pas vouloir commenter “les rumeurs ou les spéculations”. L’éditeur français ajoute qu’il dispose “de capacités de création et de production inégalées” capables “de prendre des risques créatifs”. Grâce aux licences “les plus solides du secteur”, les parents de Rayman se disent “idéalement positionnés pour tirer parti de la croissance rapide du secteur et des opportunités qui se présentent”.