- Mise en forme JVCode

- Afficher les avatars

- Afficher les signatures

- Afficher les spoilers

- Miniatures Noelshack

Sujet : Le club PEA-PME: guide de démarrage, conseils, calls et analyses... les petites caps >10% / an ?

Salut,

Ce topic a pour but de recenser l'information que j'ai pu glaner sur le PEA-PME, le petit frère méconnu et délaissé ![]() comme c'est long, le tl;dr sera en gras au fil du texte.

comme c'est long, le tl;dr sera en gras au fil du texte.

![]() Intro : pourquoi s'intéresser au PEA-PME?

Intro : pourquoi s'intéresser au PEA-PME? ![]()

Pour moi, tout a commencé avec une réflexion partie dans le sens opposé. Habitués que nous sommes à la surperformance des têtes d'indices, je me demandais ce qu'aurait donné un genre d'ETF maison "S&P 10". Pour récupérer l'essentiel de la perf du marché, ne suffit-il pas d'investir dans les leader du moment et de les garder jusqu'à ce qu'ils perdent leur avance? Bref, d'investir dans IBM dans les années 80, puis Intel et Cisco, puis Microsoft, Apple et Google, puis NVidia, etc.?

Il semblerait que non :

https://fsinvestments.com/wp-content/uploads/2023/05/FS_Research-Note_05-2023_Mkt-concentration_FINAL-20230602.pdf

Comme vous pouvez le voir dans le graphique en haut à gauche page 5, la tendance historique est plutôt à la sous-performance du top 10.

Par ailleurs, j'ai vu que les travaux de Fama et French ("prix Nobel" d'économie - oui je sais, "Médaille de la banque de Suède blabla", faux Nobel gnagna) montraient la supériorité historique des rendements pour les petites capitalisations, dans l'ensemble (cf plus bas, j'en reparle plus en détails).

Et donc, j'ai pensé... si on va un peu plus loin, qu'en est-il justement des petites capitalisations? J'ai récupéré les indices MSCI, sachant selon la définition MSCI, les micro caps représentent les premiers 1% de la distribution de la capitalisation totale, et les small caps les 14% suivants, avec des capitalisations en millions de dollars à deux / trois chiffres pour les premières, et plutôt trois ou quatre pour les secondes.

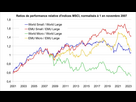

Résultat :

La courbe rouge (EMU Small Caps) globalement croissante sur 20 ans indique une nette surperformance des small caps sur les large caps (les 70% du dessus de la capitalisations cumulée) au sein de la zone euro (EMU). À l'échelle de l'indice World, c'est moins net, le mouvement est parallèle jusqu'aux années 2010, s'interrompt puis s'inverse, en raison de l'inclusion parmi les large caps du World des géants de la tech américains, qui ont globalement tout surperformé récemment.

Pour les micro-caps, on observe une tendance similaire mais beaucoup plus cyclique en zone euro, et une sous-performance au niveau du World - là encore, en raison de la domination des géants américains.

Bilan : lesdits géants dominent tout, mais ça on le savait déjà, on y est tous déjà exposés, mais rien ne garantit (sur la base des données historiques) que leur surperformance restera aussi flagrante. Attention, je ne dis pas de shorter Microsoft, bien au contraire; mais je pense qu'il peut être utile de s'intéresser à un secteur qui, là encore historiquement, a pu surperformer mais est relativement délaissé.

En effet, au niveau du cycle, nous sommes encore dans une phase de basses eaux pour les smalls / micro caps, qui ont visiblement davantage corrigé en 2022, ce qui implique une décote relative, et a priori un bon point d'entrée, avec un potentiel de rattrapage. D'où mon intérêt récent pour le PEA-PME.

![]() Un peu de théorie: (in)efficience et spécificités du marché des petites capitalisations

Un peu de théorie: (in)efficience et spécificités du marché des petites capitalisations ![]()

Le marché des titres des petites entreprises a une particularité, sa relative inefficience par rapport au marché des grandes entreprises.

Un marché est dit efficient lorsqu'il incorpore toute l'information disponible à un instant t, donc que les gains et risques sont correctement probabilités, et les entreprises correctement valorisées. Cela ne veut pas dire qu'il est imbattable, mais qu'il est impossible à battre systématiquement et sans coups de bol.

Par exemple, si le marché anticipe un événement futur sous la forme d'un pile=0 / face=1, alors il le "pricera" à 0,5. En pratique, cela peut signifier que la moitié des agents misent sur pile et l'autre moitié sur face, d'où la moyenne à 0,5. Dans ces conditions, la valeur pricée par le marché est par définition "fausse" (la vraie valeur sera soit 0 soit 1, pas 0,5) et une moitié des investisseurs va forcément battre le marché, mais on ne peut pas dire laquelle. Les gagnants auront juste eu de la chance a posteriori.

Si en revanche la pièce est truquée, que les probabilités ne sont pas un 50/50 mais un 90/10 en faveur de pile, alors le marché est inefficient s'il ne reflète pas cela. Un investisseur pourrait utiliser cette information pour battre le marché avec un degré élevé de certitude, et le battre à répétition. Par exemple, un tel investisseur initié peut être dans les coulisses d'un deal tenu secret au reste du marché.

Voilà pour la définition d'un marché efficient. Le marché des grandes entreprises est globalement efficient : elles sont scrutées par la presse et les analystes, doivent faire preuve de transparence auprès d'actionnaires de toutes sortes, toute information à leur sujet est rapidement diffusée. Dans ces conditions, on peut considérer qu'elles sont correctement valorisées. Et de fait, si on regarde par exemple le CAC 40, les sociétés les plus solides sont aussi les plus chères, ou les plus fortes capitalisations. Le marché achète la qualité objective, ce qui est signe d'efficience. Et inversement, lorsque le marché punit une grande société comme Casino, il y a a priori une bonne raison, et la sélection naturelle fait son effet sur les singes qui se croient plus malins que le marché.

Pour les petites capitalisations en revanche, beaucoup de choses peuvent échapper au marché. Ces entreprises sont moins suivies, moins comprises. Dès lors, si ce marché est inefficient, il est possible d'exploiter des informations non prises en compte pour réaliser un profit. Ça marche aussi dans l'autre sens : un patron de PME à 50 millions de capitalisation aura plus de facilités à dissimuler des carabistouilles qu'un patron d'une entreprise à 50 milliards, qui doit rendre bien plus de comptes. Un marché inefficient est synonyme d'opportunités, mais aussi de risques non pris en compte par le marché.

Concernant les styles de gestion, intuitivement, moins un marché est efficient, plus la gestion active a de potentiel : vous pouvez dénicher et mettre à profit des informations utiles. À l'inverse, cela souligne aussi pourquoi la gestion passive est si puissante pour les indices larges de grandes capitalisations: si le marché sait tout, inutile de payer quelqu'un pour faire mieux.

Un marché inefficient justifie également un style value, qui va contre le marché en cherchant des sociétés sous-évaluées; alors que, par définition, si le marché est efficient, le style value est inopérant, car les valorisations sont justes (et donc, pour les grandes entreprises bien suivies, àmha il vaut mieux se contenter de qualité en croissance ![]() ).

).

Tout cela a en fait été démontré par Fama et French. Réactualisation de leurs classiques des années 90 ici :

https://www.sciencedirect.com/science/article/abs/pii/S0304405X14002323

(MP pour la version complète du papier)

Pour résumer dans les très grandes lignes :

- value > growth en général

- small > big en général

- small value > big value, de très loin...

- ... mais small growth < big growth

- et le "value premium" décroît avec la taille

- le small value a les meilleures perfs de toutes les combinaisons, le small growth les pires

(selon leur définition de growth et value bien entendu, à partir de quelques indicateurs)

Outre la question de l'inefficience du marché, les petites capitalisations présentent d'autres particularités. On a assez souvent l'idée qu'elles ont davantage de potentiel de croissance, puisqu'elles n'ont pas encore eu le temps de saturer leur marché, qu'elles sont plus agiles, qu'elles ont plus de facilités à croître... c'est souvent vrai, mais pas toujours. Il y a derrière ces idées des hypothèses économiques qui méritent d'être explicitées, parce qu'elles ne vont pas nécessairement de soi. Ainsi de la productivité marginale décroissante du capital : plus vous employez de capital, moins une unité supplémentaire sera rentable, ce qui pénalise les grandes entreprises en termes de croissance. Cette hypothèse n'est pas nécessairement vérifiée. Et à l'inverse, les grandes entreprises peuvent bénéficier de rendements d'échelle : plus vous produisez, plus vous êtes productif donc rentable. Bref, se méfier du raccourci "petite entreprise très valorisée = future licorne" (cf point précédent sur le "small growth").

![]() Fonctionnement du PEA-PME

Fonctionnement du PEA-PME ![]()

L'enveloppe fonctionne de la même manière que le PEA : les retraits avant 5 ans entraînent clôture de l'enveloppe et prélèvements plein pot à 30% sur les plus-values. Après 5 ans, les retraits sont possibles sans clôture du PEA-PME et bénéficient d'une exonération d'impôt, en revanche les 17,2% de prélèvements sociaux restent dus. Aussi et surtout, les dividendes et plus-values ne sont pas imposés tant qu'ils ne sortent pas de l'enveloppe, ce qui la rend extrêmement efficace pour la composition des rendements et les arbitrages.

Le plafond du PEA-PME, contrairement à ce qu'on peut lire parfois, n'est pas de 75 000€. La somme PEA + PEA-PME est limitée à 225 000€ et le PEA à 150 000€, ce qui laisse effectivement 75 000€ pour le PEA-PME si le PEA est au plafond. Néanmoins, il est théoriquement possible de verser 225 000€ sur le PEA-PME et 0 sur le PEA. Évidemment, personne ne va faire ça: il est clair que le PEA-PME ne doit pas manger l'espace libre du plus polyvalent PEA.

Le PEA-PME se démarque évidemment par la liste des entreprises éligibles. Les sociétés éligibles doivent employer moins de 5 000 personnes, et avoir un chiffre d'affaires inférieur à 1,5 milliards d'euros ou un bilan inférieur à 2 milliards d'euros. La capitalisation des sociétés cotées doit avoir été inférieure à 1 milliard à la clôture d'au moins un des quatre derniers exercices comptables. Il y a également une condition excluant les filiales : pas plus de 25% du capital détenus par une même personne morale. Les sociétés doivent enfin être domiciliées en Europe, comme pour le PEA.

Par ailleurs, les entreprises cotées sont invitées à signaler leur éligibilité PEA-PME à Euronext. Voici la dernière version officielle de la liste :

https://connect2.euronext.com/en/media/169

Et le palmarès trié sur Bourso :

https://www.boursorama.com/bourse/actions/palmares/france/?france_filter%5Bmarket%5D=&france_filter%5Bsector%5D=&france_filter%5Bvariation%5D=&france_filter%5Bperiod%5D=&france_filter%5BpeaPmeEligibility%5D=1&france_filter%5Bfilter%5D=&sortColumn=valorization&orderAsc=0

Les banques qui hébergent les PEA-PME ne permettent d'y acheter que les actions de sociétés ayant explicitement déclaré leur éligibilité, pour se couvrir contre tout risque d'opération illégale. Toutefois, il n'est en principe pas interdit de loger dans un PEA-PME des titres de sociétés n'ayant pas déclaré leur éligibilité. Ce n'est simplement pas possible compte tenu des restrictions des banques.

Or il est évident que les sociétés européennes, hors de la France, ne connaissent pas le PEA-PME, et ne s'en soucient guère si elles le connaissent, a fortiori si elles sont cotées hors Euronext (Francfort, Milan...). Comme elles ne déclarent pas leur éligibilité, notre univers d'investissement en direct, à nous autres particuliers, est de facto réduit aux sociétés françaises, à quelques très rares exceptions près. Pourtant, il n'est encore une fois pas illégal de loger dans l'enveloppe des parts de sociétés européennes remplissant les conditions exigées.

En revanche, les SICAV ne sont pas limitées par leurs banques, puisque ce sont elles qui endossent la responsabilité du contrôle de l'éligibilité. Si une SICAV distribue des parts de fonds éligibles PEA-PME, les banques ne risquent rien à laisser leurs clients (nous) les acheter. Ce sont les fonds eux-mêmes qui prennent éventuellement un risque, s'ils incorporent trop de titres inéligibles (à hauteur de plus de 25%, précisément) mais déclarent leur propre éligibilité.

De là suit que, niveau stock-picking, les particuliers partent, par rapport aux fonds, avec un bras lié dans le dos. Vous avez sûrement entendu parler du tissu de PME industrielles allemandes, de ces petits patrons qui font la prospérité de l'Italie du Nord, ou encore de ces entreprises nordiques à la pointe de l'innovation dans leur secteur? Nous en sommes privés, et devons nous en remettre aux fonds pour y accéder, indirectement ![]()

J'oubliais : si vous détenez une ligne qui n'est plus éligible, vous pouvez la conserver dans l'enveloppe, vous pouvez la vendre, mais vous ne pouvez plus la renforcer. Vous n'êtes en tout cas pas contraint de la liquider, ni de la déplacer dans un CTO par exemple.

![]() L'échec de l'indice CAC-PME et de l'ETF Lyxor

L'échec de l'indice CAC-PME et de l'ETF Lyxor ![]()

En une ligne : il n'y a plus d'ETF accessible sur PEA-PME, et ce n'est pas une grande perte.

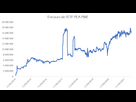

En effet, l'indice de référence du PEA-PME est (était?) le glorieux CAC-PME, construit à partir des entreprises ayant déclaré leur éligibilité:

https://live.euronext.com/fr/product/indices/FR0011710383-XPAR/cac-pme-nr/cacpn/quotes

Comparaison avec le CAC 40 NR:

L'indice - dividendes réinvestis (NR) ! - est en moins-value sur 9 ans... et n'est de toute manière plus mis à jour depuis février, c'est dire ![]()

Alors, que s'est-il passé? En fait, le CAC-PME était vicié depuis sa construction, à cause d'une trop forte concentration :

- sectorielle, avec une forte pondération des biotechs notamment.

- sur certaines entreprises. En effet, si vous reprenez le palmarès Bourso plus haut ( https://www.boursorama.com/bourse/actions/palmares/france/?france_filter%5Bmarket%5D=&france_filter%5Bsector%5D=&france_filter%5Bvariation%5D=&france_filter%5Bperiod%5D=&france_filter%5BpeaPmeEligibility%5D=1&france_filter%5Bfilter%5D=&sortColumn=valorization&orderAsc=0 ), vous constaterez une énorme concentration de la capitalisation en tête d'indice sur quelques entreprises qui écrasent tout le spectre des PME, avec leurs capitalisations en milliards d'euros... sans pour autant être des champions au sein leur catégorie de capitalisation. Or les sociétés les plus performantes au sein de cette catégorie du milliard ne sont justement pas ou plus éligibles. Je pense par exemple à Interparfums ou GTT. Bilan : l'indice CAC-PME est lesté par les mastodontes qui n'ont pas suffisamment crû pour ne plus être éligibles...

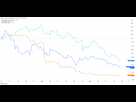

Il existait par ailleurs un ETF Lyxor CAC PME, qui a été liquidé l'an dernier. L'encours était ridiculement faible, j'ai trouvé ceci :

(source : https://www.epargnant30.fr/pea-pme-guide-complet/ )

Regardez 2017, on dirait qu'un trader a fait tripler l'encours en spéculant sur l'élection de Macron ![]()

Pas d'autre ETF accessible sur PEA-PME à ma connaissance, même si ce serait cool de voir des synthétiques se développer, pour pouvoir acheter :

Et récupérer la perf de :

Imaginez

![]() Les indices MSCI

Les indices MSCI ![]()

L'indice CAC-PME est donc inutilisable, et malgré tout il est indispensable de se référer à un indice ou benchmark au préalable, avant tout investissement, pour estimer les rendements réalistes, évaluer les fonds et ses propres choix.

Le plus logique reste de regarder les indices MSCI Small et Micro Caps. L'univers géographique d'investissement est la France pour les particuliers, l'Union européenne pour les fonds, comme vu précédemment. Pas d'indice MSCI European Union, on a le choix entre deux biais : soit on se restreint trop avec l'indice EMU, qui exclut les pays de l'UE hors zone euro (donc notamment pays de l'Est, Suède, Danemark); soit on englobe trop, puisque l'indice Europe donne 30% au Royaume-Uni; et l'indice Europe ex UK confère pas mal de poids à la Suisse ou à la Norvège.

Du plus large au plus restreint, voici les indices Europe ex UK, EMU et France pour les Small Caps:

https://www.msci.com/documents/10199/1b653c41-0411-4eea-a98a-52c5ca7aecf5

https://www.msci.com/documents/10199/51473645-5d10-4e45-bf60-c51cff530f69

https://www.msci.com/documents/10199/3f1fa16e-cb39-4f0d-985c-66ac4c498d0d

Donc globalement on est sur du 8% annualisé sur 10 ans pour les small caps en Europe, un peu moins en France. C'est correct mais pas ouf. Comme on l'a vu plus haut cependant, en principe l'indice peut être battu, du fait de l'inefficience du marché; il s'agirait idéalement plus d'une borne inférieure que d'une estimation centrale de l'espérance. Les PER sont par ailleurs un peu plus bas que dans les indices Large+Mid caps, idem pour les ratios prix/valeur comptable, ce qui confirme la décote relative.

Et pour les Micro Caps :

https://www.msci.com/documents/10199/7052a300-0252-430a-9fd9-99fef87568fc

https://www.msci.com/documents/10199/7580a913-a06c-41d4-926d-372e3a90eb41

https://www.msci.com/documents/10199/2b3e29ae-f53d-4a64-af99-c2702012d1c3

Le rendement annualisé sur 10 ans est un peu plus élevé, de l'ordre de 9%. Par contre, remarquez ces magnifiques PER moyens négatifs en ce moment ![]()

![]()

Bref, dans la suite, on considérera 9% comme l'objectif à battre.

![]() L'investissement indirect: SICAV, holdings...

L'investissement indirect: SICAV, holdings... ![]()

Nous en sommes là : pas d'ETF, et un stock-picking en théorie compétitif mais en pratique difficile. Si le marché ne valorise pas correctement les opportunités et les risques, et si vous vous lancez dans la première start-up dont vous aurez entendu parler dans le journal sans savoir de quoi il retourne, il y a de fortes que vous subissiez les risques cachés sans saisir les opportunités ![]()

D'où l'intérêt d'aller regarder du côté des SICAV. Je sais, je sais ce que vous vous dîtes : "kesstu racontes kheyou on n'est pas là pour filer nos sous à des gérants nazes" ![]() et moi-même, c'est en constatant l'arnaque de mes SICAV en assurance-vie de banque tradi que j'ai débuté le PEA game

et moi-même, c'est en constatant l'arnaque de mes SICAV en assurance-vie de banque tradi que j'ai débuté le PEA game ![]()

Néanmoins, on parle là d'un secteur où les opportunités existent (c'est prouvé par la recherche) mais requièrent de l'information, d'où la prime à la gestion active. Et donc, pour une fois, les gérants pourraient, peut-être, mériter leurs frais, et apporter de la diversification faute d'ETF viable. Par ailleurs, les gérants ne sont pas nuls de façon générale, en tout cas ils ne sont pas plus incompétents en analyse financière qu'un forumeur de JVC. Ils font simplement (souvent) face à des incitations délétères, d'où la médiocrité des SICAV bancaires.

Donc, j'ai pris des balles pour vous

J'ai fait le tour du marché, comparé un paquet de fonds. Au total, choisir une bonne SICAV c'est autant de boulot qu'analyser une entreprise avant d'acheter l'action

Il faut décortiquer la performance, pas seulement sur une période mais au sein de la période, voir à quels moments le fonds aura sur- ou sous-performé; ne pas s'arrêter à ces éléments quantitatifs mais aller voir le site, le profil des gérants, ne pas s'arrêter au tartinage habituel ("nous accompagnons sur la durée les entrepreneurs dans la création de valeur responsable blablabla") mais ouvrir le rapport annuel, voir ce qu'il s'y dit, comprendre la stratégie réelle du fonds, regarder les principales lignes...

Qu'est-ce qu'on est bien sur PEA avec nos ETF ![]()

![]()

Ah oui, un truc important : un même fonds peut être distribué sous forme de parts différentes, identifiées par une ou des lettres majuscules à la fin du nom de la part. Par exemple : A, I, RC... Ces parts diffèrent notamment par leurs frais. Certaines ont des frais d'entrée nuls mais compensent sur les frais de gestion, donc vous êtes perdants sur le long-terme, et la différence peut être très significative. Ne vous trompez donc pas, si vous avez le choix (certaines parts sont de toute manière réservées aux institutionnels) ! Inversement, si vous envisagez de multiplier les entrées-sorties, il vaut évidemment mieux minimiser les frais d'entrée.

Autre truc : les encours sont assez faibles, de l'ordre de la centaine de millions d'euros. C'est généralement délibéré, dans l'univers des microcaps les fonds ne veulent pas trop grossir car sinon, leurs principales lignes pourraient rencontrer des problèmes de liquidité.

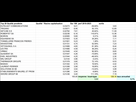

Sur ce, allons-y... Voilà les fonds ayant retenu mon attention, dans mon ordre de préférence. Les performances sont toujours indiquées nettes de frais, pour la part minimisant les frais de gestion au détriment des frais d'entrée.

![]() Indépendance Europe Small

Indépendance Europe Small ![]()

https://www.independance-am.com/nos-fonds/europe-small/

Performance annualisée depuis août 2018 : 8,1% (le 14% du site prend décembre 2018 comme point de départ, un point bas)

Perf moyenne en glissement annuel : 13,9%

Ratio perf moyenne / écart-type : 0,51

Frais d'entrée : 0% ou 1% selon la part (pour la "clean share" qui minimise les frais de gestion, attention aux 30€ de courtage fixe sur Fortuneo, incompatibles avec un DCA: il faut plusieurs milliers d'euros pour les amortir)

Frais de gestion : 1,40% à 1,95%

Commission de surperformance : 10% de la différence par rapport à l'indice Europe Ex UK Small NR , calculée sur un exercice comptable (1 an)

Voilà le fonds éligible PEA-PME d'Indépendance AM, la société de William Higgons, le Buffet local. Le fonds historique de Higgons, Indépendance France Small (malheureusement inéligible PEA-PME, mais vous pouvez l'avoir sur Linxea), réalise du 13% annualisé sur 30 ans. Higgons s'est à l'origine servi de la recherche académique (notamment les papiers de Fama et French, cf plus haut) pour construire sa méthode dite du Quality Value, qui vise, comme son nom l'indique, des entreprises sous-cotées mais dont les fondamentaux (appréciés en particulier à l'aide des ratios de rendement du capital) sont solides. Méthode qui évidemment marche mieux dans l'univers des petites capitalisations, où les entreprises réellement sous-cotées ne sont pas si rares. Cette approche est quelque part la version active d'un ETF factoriel.

À ce stade, on a assez de recul pour savoir que le Quality Value, ça marche - la question devient donc: le fonds de Higgons conserve-t-il son avantage sur la concurrence? Il y a 30 ans, la plupart des gérants de fonds français n'avaient pas la moindre idée de ce qu'il se disait dans les publications scientifiques en économie financière, entretemps Higgons a popularisé tout ça par la pratique. Qui plus est, il n'est plus tout jeune et passera la main un jour, la succession sera-t-elle à la hauteur ? Enfin, le fonds Europe Small (celui du PEA-PME) reste relativement récent (lancé il y a tout juste 5 ans), et on a moins de recul que sur le fonds France.

Malgré ces réserves, Indépendance Europe reste probablement l'un des meilleurs choix sur PEA-PME. En termes de diversification, le fonds présente une grosse cinquantaine de lignes, réparties dans les grands pays européens, avec une assez forte présence des pays nordiques.

Pour les clients de Fortuneo : le fonds n'est bizarrement pas listé parmi les SICAV éligibles PEA-PME si vous filtrez une recherche selon ce critère, mais vous pouvez le trouver avec son ISIN.

![]() Gay-Lussac Microcaps

Gay-Lussac Microcaps ![]()

https://www.gaylussacgestion.com/fond/gaylussac-microcaps/

(contrairement à ce qu'indique le site, le fonds n'est plus fermé à la souscription, mais l'achat de nouvelles parts est "taxé" à 5% de frais d'entrée, diminués à 1% chez Fortuneo, pour ralentir la croissance du fonds)

Performance annualisée depuis août 2013 : 11,3%

Performance annualisée depuis août 2018 : 9,1%

Perf moyenne en glissement annuel : 11,7%

Ratio perf moyenne / écart-type : 0,71

Frais d'entrée : 5% en principe (délibérément punitifs), variables selon le courtier (Fortuneo : 1%)

Frais de gestion : variables (2,78 % chez Fortuneo)

Commission de surperformance : 12% au-delà de 7% de rendement annuel, sur 5 ans

Voilà un fonds actif classique, fonctionnant selon un processus bien connu : définition de grands thèmes macroéconomiques ou sectoriels porteurs, choix des valeurs au sein de ces thèmes selon leurs fondamentaux, avec un peu de facteurs et d'ESG parce que c'est la mode. Le fonds existe depuis 2007 et a de bonnes performances depuis : il a remarquablement bien tanké la crise financière (revenu à 100 dès 2009 alors que les microcaps européennes sont restées longtemps massacrées), bien profité de l'expansion de 2018... de tous les fonds que j'ai regardés, il a de loin le meilleur "pseudo ratio de Sharpe" (moyenne / écart-type des rendements annuels, j'ai pas téléchargé les taux sans risque ![]() ).

).

Son principal avantage en pratique (qui peut expliquer la bonne performance, mais aussi les frais plus élevés) est d'avoir une équipe assez large (8 personnes) : quand on prétend suivre chaque ligne, échanger avec les entrepreneurs et visiter les sites, si on est à deux on n'est pas vraiment crédible ![]() Le portefeuille a une cinquantaine de lignes là-aussi, assez concentrées sur la France. La commission de surperformance prend un objectif assez peu ambitieux (7%) mais est calculée sur une base de 5 ans, ce qui doit être remarqué et me semble plus honnête qu'un calcul annuel, en réduisant les incitations perverses à "battre le court-terme". Et de toute manière, sur 15 ans le fonds fait nettement mieux que 7% nets de frais.

Le portefeuille a une cinquantaine de lignes là-aussi, assez concentrées sur la France. La commission de surperformance prend un objectif assez peu ambitieux (7%) mais est calculée sur une base de 5 ans, ce qui doit être remarqué et me semble plus honnête qu'un calcul annuel, en réduisant les incitations perverses à "battre le court-terme". Et de toute manière, sur 15 ans le fonds fait nettement mieux que 7% nets de frais.

![]() Erasmus Small Cap Euro

Erasmus Small Cap Euro ![]()

https://www.erasmusgestion.com/nos-fonds/erasmus-small-cap-euro/

Performance annualisée depuis août 2013 : 10,5%

Performance annualisée depuis août 2018 : 4,6%

Perf moyenne en glissement annuel : 13,8%

Ratio perf moyenne / écart-type : 0,56

Frais d'entrée : jusqu'à 4% (0 chez Fortuneo)

Frais de gestion : voir selon la part, dans les 2/3%

Commission de surperformance : 20% de la différence par rapport au MSCI EMU Small Cap NR

Rien de particulier à signaler ici, fonds actif classique. Je le mentionne car sa performance moyenne est dans le haut du panier, de même que le ratio moyenne / écart-type. Un peu cher. Portefeuille plus concentré que les précédents au niveau de ses lignes (pas forcément un mal, on part quand même de quelques dizaines de lignes), mais bien équilibré géographiquement.

![]() Pluvalca Initiatives PME

Pluvalca Initiatives PME ![]()

https://arbevel.com/fr/pluvalca-initiatives-pme/fr0011315696-a-eur

Performance annualisée depuis août 2013 : 12,2%

Performance annualisée depuis août 2018 : 2,4%

Perf moyenne en glissement annuel : 13,0%

Ratio perf moyenne / écart-type : 0,59

Frais d'entrée : 1% (Fortuneo : 0)

Frais de gestion : 2%

Commission de surperformance : 12% au-delà de 5% de rendement annuel (toujours plus loin, toujours plus haut, toujours plus fort ![]() mais les autres frais sont plutôt faibles, heureusement)

mais les autres frais sont plutôt faibles, heureusement)

Alors lui je le mentionne car son histoire est édifiante ![]() Le fonds était une star et surperformait tout dans les années 2010, et jusqu'à très récemment. Remarquez l'écart entre le rendement depuis 2013 et celui depuis 2018. Que s'est-il passé ? Éléments de réponse dans cette interview de 2021 :

Le fonds était une star et surperformait tout dans les années 2010, et jusqu'à très récemment. Remarquez l'écart entre le rendement depuis 2013 et celui depuis 2018. Que s'est-il passé ? Éléments de réponse dans cette interview de 2021 :

Quand les envolées des valeurs vertes, technologiques et de la santé en effraient certains, Sébastien Lalevée, directeur général, cogérant de Pluvalca Initiatives PME, dont le fonds gagne 18% par an depuis sa création en 2012 ne lâche pas ses poulains: «des sociétés comme McPhy (hydrogène), Téléperformance (centres d’appels) ou Orpea (Ehpad) dont nous sommes actionnaires de très longue date peuvent faire beaucoup mieux que ce qui est attendu d’elles par les marchés d’ici trois à cinq ans», argumente-t-il.

( https://www.lerevenu.com/placements/sicav-et-fcp/bourse-huit-fonds-pour-investir-avec-succes-dans-les-valeurs-moyennes )

C'est là qu'on voit bien que les performances passées ne préjugent pas du futur, et que les gagnants d'hier ne sont pas toujours ceux de demain ![]() À vous de voir si le fonds est décrédibilisé, n'a pas eu de chance ou a au contraire eu l'occasion d'apprendre de ses erreurs

À vous de voir si le fonds est décrédibilisé, n'a pas eu de chance ou a au contraire eu l'occasion d'apprendre de ses erreurs ![]() En tout cas, la société Arbevel est un assez gros gestionnaire dans les petites capitalisations. Fonds presque 100% France, avec une forte pondération sur la tech (ce qui peut également expliquer ses déboires récents, "small growth", tout ça

En tout cas, la société Arbevel est un assez gros gestionnaire dans les petites capitalisations. Fonds presque 100% France, avec une forte pondération sur la tech (ce qui peut également expliquer ses déboires récents, "small growth", tout ça ![]() ).

).

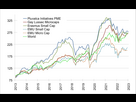

Voici quelques graphiques pour comparer ces fonds entre eux, et par rapport aux indices (toujours calculés dividendes nets réinvestis).

D'abord depuis 2013 (en omettant Indépendance Europe Small, qui a été lancé en 2018) :

Erasmus et Pluvalca ont le mieux tiré profit du boom des small caps européennes en 2017. Pendant ce temps, Gay Lussac suivait paisiblement les indices, avant de prendre sa revanche pendant le Covid. Au total, les trois fonds terminent à peu près au même point, à côté du World (tiré par la tech US), et loin devant les indices Small / Micro européens.

Et depuis 2018 :

Ici, Gay Lussac et Indépendance s'en tirent le mieux, et collent presque au World. Pendant ce temps, les deux autres fonds suivent les indices Small / Micro européens.

Bilan de cette section : on trouve effectivement des fonds qui, sur une période prolongée surpassent leurs indices et donnent des perfs à deux chiffres. Pas trop mal pour la partie diversifiée d'un portefeuille.

![]() Capital-investissement et crowdfunding

Capital-investissement et crowdfunding ![]()

Je ne vais pas trop entrer dans les détails, sachez toutefois qu'il est possible de loger dans votre PEA-PME des parts de fonds achetées hors de votre banque. Il faut en faire la demande, la démarche n'est généralement pas gratuite et peut traîner, mais c'est possible. Je pense notamment aux parts de FCPR (capital-risque et private equity en général), et même au crowdfunding immobilier.

Concernant le capital-investissement / private equity, je me dois de mentionner IDI.

https://www.idi.fr/fr

L'ancien Institut de Développement Industriel, organisme public privatisé dans les années 80, est coté en bourse et éligible PEA-PME. Il s'agit d'une société de capital-investissement, qui investit dans des petites entreprises principalement en France, dans le but de les aider à croître pour réaliser une plus-value à la sortie, après plusieurs années.

Du point de vue de l'investisseur, c'est une holding: vous achetez des parts de capital, qui sont généralement décotées par rapport à l'actif comptable sous-jacent, mais évoluent dans le même sens. Cela revient à entrer dans un fonds. Attention, n'imaginez pas faire l'économie intégrale des frais avec la formule holding : le personnel d'IDI n'est pas bénévole, vous lui payerez des salaires et des bonus ![]() Les principaux membres de l'équipe sont aussi actionnaires cela dit, donc leurs intérêts sont alignés avec ceux des autres investisseurs.

Les principaux membres de l'équipe sont aussi actionnaires cela dit, donc leurs intérêts sont alignés avec ceux des autres investisseurs.

En termes de portefeuille, IDI est délibérément concentré, avec une quinzaine de lignes. C'est une stratégie délibérée, qui permet de garantir l'implication active de l'organisme dans ses investissements.

Depuis l'introduction en bourse d'IDI il y a une trentaine d'années, le rendement du titre, dividendes réinvestis, est de 15% environ, avec pas mal de variance. L'action est (malheureusement pour les nouveaux !) pas mal remontée depuis 2022, et actuellement à son ATH.

![]() Stockpicking sur PEA-PME

Stockpicking sur PEA-PME ![]()

Dernière section et je m'arrête ![]() supposons que vous vouliez relever le défi du stock-picking sur PEA-PME, réputé difficile. Par où commencer ?

supposons que vous vouliez relever le défi du stock-picking sur PEA-PME, réputé difficile. Par où commencer ?

En d'autres circonstances, je recommanderais de s'en tenir à la tête d'indice, mais en fait non, car la tête d'indice ici est au mieux médiocre, voire carrément pourrie (cf plus haut).

Renseignez-vous bien, le marché n'est pas forcément là pour vous protéger et détecter les risques à votre place s'il est inefficient.

N'allez pas dans une boîte "révolutionnaire" mais survalorisée dont vous avez juste entendu parler dans un article (la small growth et ses risques).

Regardez les rapports annuels des fonds comme ceux cités plus haut, pour y trouver le détail de leur portefeuille. Les gestionnaires ne sont pas non plus des billes, leurs principales lignes peuvent être de bonnes sources d'inspiration, et généralement ils font quelques commentaires sur leurs choix d'investissement ou désinvestissement.

Et de façon générale, le but est de repérer les entreprises éligibles qui ne le seront un jour plus, car elles auront suffisamment grandi ![]() comme Interparfums, par exemple.

comme Interparfums, par exemple.

Au-delà de ces conseils généraux, que donne une analyse "dans le dur"? Pour y répondre, j'ai récupéré (grâce à des bases professionnelles payantes) des données comptables sur les 200 premières lignes du palmarès Boursorama, ce qui me fait descendre jusqu'à 20 millions de capitalisation en gros (Bourse Direct et ABC Arbitrage sont exclus car je n'avais pas les données).

Ensuite, j'ai pour chacune de ces entreprises calculé des scores inspirés de la méthodologie de MSCI pour son facteur Quality, qui surperforme pour quasiment tous les indices :

https://www.msci.com/indedex/methodology/latest/Quality

- La moyenne du RoIC (rendement du capital investi) sur 5 ans (si données disponibles, moins le cas échéant). MSCI prend le RoE (rendement des capitaux propres) mais le RoIC est plus complet. La moyenne sur 5 ans permet de lisser le cycle bizarre où nous nous trouvons.

- La variabilité du résultat net, mesurée par l'écart-type sur 5 ans. C'est un peu bizarre de calculer un écart-type sur 5 ans, mais si c'est MSCI-validax

- Le problème, c'est que ce dernier score récompense les entreprises en stagnation, et pénalise celles en croissance (l'écart-type sera le même que la variation soit orientée à la hausse ou à la baisse, ou totalement chaotique). Pour compenser, je me suis inspiré des scores d'un autre facteur MSCI, le facteur Growth, qui prend la tendance du RN sur les 5 dernières années - soit la pente d'une régression du RN sur le temps. Première fois de ma vie que je calcule des régressions sur 5 points, il faut bien un début à tout

Bref, en conjuguant ce score et le précédent, on valorise avant tout les entreprises en croissance régulière.

Bref, en conjuguant ce score et le précédent, on valorise avant tout les entreprises en croissance régulière. - Le niveau d'endettement, mesuré par le ratio dette / capitaux propres.

Bref, l'entreprise idéale est ici rentable, peu endettée et en croissance à un rythme régulier.

Déjà, la distribution des scores est totalement dingue, on voit que dans les small / micro caps, y a pas que du bon, au contraire ![]() je n'ai jamais vu une telle masse de valeurs extrêmes du côté "indésirable" de la distribution (RoIC très négatifs, leviers monstrueux, écart-types de folie, etc.).

je n'ai jamais vu une telle masse de valeurs extrêmes du côté "indésirable" de la distribution (RoIC très négatifs, leviers monstrueux, écart-types de folie, etc.).

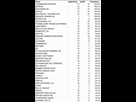

Ensuite, j'ai entrepris de backtester une stratégie qu'on pourrait appeler "PEA-PME Quality".

Voilà ce que donne un portefeuille construit en 2014 par équirépartition sur les 20 entreprises de l'échantillon les mieux classées en termes de qualité à l'époque :

Soit un joli 14,2% annualisé (dividendes réinvestis) en 9 ans ![]()

À droite du tableau, j'ai pondéré le portefeuille par le produit du score de qualité et de la racine carrée des capitalisations de 2014 - la racine s'impose car sinon, vu la distribution des capitalisations dans le PEA-PME, le portefeuille serait dominé par trois/quatre lignes. Résultat : 13,7% annualisés, ça ne change pas grand-chose.

Et c'est mieux que la perf des fonds vus plus haut depuis 2013 ![]()

Ensuite, j'ai refait la même expérience, mais cette fois-ci en prenant le top 20 qualité pondéré par la racine des capitalisations (pas le top 20 qualité pure, repondéré ensuite, ici la pondération est directement appliquée au choix des valeurs) :

Avec 7,4% annualisés, la performance est divisée par deux ![]()

Ce qui souligne que la tête d'indice est décidément bien médiocre (Eutelsat par exemple, c'est pas fulgurant), et qu'il vaut mieux aller chercher les bonnes valeurs un peu plus bas - pas trop bas non plus hein, la plupart des entreprises du premier échantillon avaient une capitalisation supérieure à 100 millions).

Puis j'ai refait l'expérience, en partant cette-fois ci de la sélection 2018.

https://i.imgur.com/yg5ISG8.png

La perf annualisée est beaucoup plus faible car cet échantillon rate le boom des petites capitalisations en 2017. Néanmoins, on retrouve la même hiérarchie : le top 20 Qualité Pure (TM) domine nettement le top 20 Qualité pondérée (donc lestée par les plus grosses caps de la liste d'éligibilité).

La sélection Qualité Pure donne maintenant un rendement comparable aux meilleurs fonds sur la période, à savoir Indépendance Europe, et Gay Lussac.

Moralité, le stock-picking ça marche quand on prend de la qua-li-tay ![]()

![]() Alors voilà les listes 2022 (NFA toussa) :

Alors voilà les listes 2022 (NFA toussa) : ![]()

Et pour conclure, j'ai procédé à une dernière expérience. Pour chaque année de 2010 à 2022, j'ai dit à R de noter si une entreprise était présente dans le top 20 Qualité Pure, afin de construire un palmarés Qualité des entreprises qui y reviennent le plus souvent ![]()

Et ça donne :

Regardez ces cinq champions qui nous font un 13/13

Je me suis donc demandé, qu'aurait donné un portefeuille investi entièrement et exclusivement dans ces cinq firmes ? Quelle est la performance d'un portefeuille investi dans la plomberie (Thermador), l'homéopathie (Boiron), les progiciels pour pharmacie (Equasens) et les imprimantes pour étiquettes et cartes plastiques (Evolis et MGI)? ![]()

En fait j'ai testé deux portefeuilles. L'un investi par équirépartition en 2010, et simple réinvestissement des dividendes par la suite. L'autre rééquilibré au début de chaque année, de façon à ramener la répartition sur un 5*20%, ce qui casse les rendements composés mais sécurise les plus-values, en évitant que le portif ne devienne trop concentré.

Résultat :

![]()

![]()

Arrêtez d'acheter des bouses américaines, prenez de la qualitay française ![]()

Intéressant par ailleurs que le portefeuille rééquilibré annuellement surperforme le plus souvent sur la période, ça doit être une saine pratique pour un portefeuille concentré sur des petites caps très volatiles, il faut prendre ses profits ![]() bon j'ai pas pris en compte le courtage, mais ça fait 5 transactions par an : on se contente de couper ce qui dépasse 20% du total pour le remettre ailleurs.

bon j'ai pas pris en compte le courtage, mais ça fait 5 transactions par an : on se contente de couper ce qui dépasse 20% du total pour le remettre ailleurs.

FRANCE STRONK

FRANCE STRONK

On fait suivre à Xavier ![]()

![]() Conclusion

Conclusion ![]()

Voilà voilà, le fruit d'heures de recherche ![]() j'espère que vous aurez appris des choses et que ça vous donnera envie de vous intéresser au PEA-PME. En tout cas je suis personnellement bien chauffé

j'espère que vous aurez appris des choses et que ça vous donnera envie de vous intéresser au PEA-PME. En tout cas je suis personnellement bien chauffé ![]() même si je ne vous appelle évidemment pas à abandonner le PEA, surtout si vous êtes en début d'accumulation ! Continuez vos ETF, vos LVMH, et AL... Mais si l'envie vous en prend, le petit frère oublié a plus d'attrait qu'on ne le pense

même si je ne vous appelle évidemment pas à abandonner le PEA, surtout si vous êtes en début d'accumulation ! Continuez vos ETF, vos LVMH, et AL... Mais si l'envie vous en prend, le petit frère oublié a plus d'attrait qu'on ne le pense ![]()

Si j'avais une somme importante à poser là maintenant, à la louche je ferais 30% Indépendance Europe / 30% Gay Lussac / 20% IDI et 20% stock-picking, un petit nombre de lignes (3 à 5) sélectionnées à partir du podium qualitatif bien sûr ![]()

Je passe mon tour pour les SSII parce que j'y comprends rien, mais les industriels type Gerard Perrier, les arômes Robertet (ça sent un peu le luxe ![]() ), TFF (là aussi, y a un côté luxe), Guillin, la pharma vétérinaire (Vetoquinol, Virbac), les robinets Thermador, l'inévitable Trigano... Dossiers à creuser, sachant que sur ma poche stock-picking je préfère une petite sélection bien choisie qu'une diversification pour la diversification.Les SICAV seront déjà là pour ça (par contre ce serait un comble que d'avoir un PEA-PME plus concentré que le PEA

), TFF (là aussi, y a un côté luxe), Guillin, la pharma vétérinaire (Vetoquinol, Virbac), les robinets Thermador, l'inévitable Trigano... Dossiers à creuser, sachant que sur ma poche stock-picking je préfère une petite sélection bien choisie qu'une diversification pour la diversification.Les SICAV seront déjà là pour ça (par contre ce serait un comble que d'avoir un PEA-PME plus concentré que le PEA ![]() ).

).

Euh un peu long khey mais merci pour le taf

Le 30 août 2023 à 21:49:56 :

Euh un peu long khey mais merci pour le taf

Ouaip, d'où le gras et les segmentations, le post est modulaire ![]()

Merci pour ce topic bien résumé

Personnellement j'évite les small caps, l'asymétrie d'information est trop importante

Le pavé

Cimer chef

Magean putain l'élite comme d'hab, je lis ça demain

Je vais me reposer pour la soirée, regarder des vidéos, je suis KO

Réponse demain aux questions ![]()

Faut investir sur quel action

Faut all in où ?

Enfin un bon topic mettant en lumière les small caps. Quelle ne fut pas ma surprise. Merci

pour ton temps passé à la recherche d'info et de rédaction

Cela dit j'ai peur que ce topic ne soit abandonné. On doit pas etre nombreux a vraiment s'interesser aux smalls.

J'ai lu en diagonale et je confirme que les smalls sont dans un bas de cycle. Elles sous perf les large caps depuis 2 ans. Le secteur est déserté actuellement ! Le gérant du fonds Indepandance et Expansion, Williams Higgons, met en avant le fait qu'une partie des flux financiers ont été drainés par le private equity sur les dernières années. Ce qui peu expliquer en partie cette sous perf.

Mes amis, un phenomene assez inquietant nous guetent. Ces derniers temps il y a eu bcp d'operations de retrait de la cote. A l'image de boiron, rothschild et bien d'autres, les actionnaires souvent d'ordre familial décident de retirer leur société de la cote.

De l'autre coté, les introductions dites qualitatives, se font extrêmement rare ! On arrive donc a un appauvrissement de la cote des smalls. Les bons dossiers s'en vont, excusez moi de l'expression, ils nous restent alors bcp de "daubes"

Pavé césar mais je booste et reviendrais parler de CAFOM et Cogra ![]() Ça changera des boucles ETF > All et gneu gneu gneu pourquoi tu go pas SP500 levierx10 en CTO

Ça changera des boucles ETF > All et gneu gneu gneu pourquoi tu go pas SP500 levierx10 en CTO

Le 30 août 2023 à 22:07:48 :

Pavé césar mais je booste et reviendrais parler de CAFOM et CograÇa changera des boucles ETF > All et gneu gneu gneu pourquoi tu go pas SP500 levierx10 en CTO

Je suis chaud pour savoir, pourquoi pas ce soir ?

Le boucher en bas de chez moi va pump je pense j'ai all-in

Le 30 août 2023 à 22:10:13 :

Le boucher en bas de chez moi va pump je pense j'ai all-in

![]()